急速な少子高齢化が進む現代社会において、企業は労働力不足を補うべく、主婦(夫)や学生をパートやアルバイトとして雇用するケースが増加しています。

しかし、そうした非正規雇用労働者の中には、配偶者や親の扶養内で働くことを希望する人が少なくありません。

そのため雇用主は扶養に関する税制や社会保険について、正しく理解することが必要です。

今回は主に、主婦(夫)をパート・アルバイトスタッフとして雇用する上で押さえておきたい扶養の仕組みと考え方、そして適切なシフト管理を行うためのポイントについて紹介します。

目次

扶養の仕組みと考え方

主婦(夫)パートやアルバイトとして雇用する際、「扶養の範囲内で働きたい」と言われることが多いようです。まずは扶養の仕組みとその考え方を理解しましょう。

パートやアルバイトとして働く主婦(夫)の多くは、その配偶者の扶養に入ることで、税金や社会保険料の控除を受けることができます。さらに扶養している配偶者も控除を受けられる場合があるため、労働者世帯の収入そのものにも影響します。

この時、主婦(夫)が配偶者の扶養に入れるかどうかは、本人の年収によって変わります。そのため雇用主はパート・アルバイトスタッフが年間どれくらいの収入で働きたいと考えているのかを理解した上で、シフト管理を行うことが大切です。まずは扶養に入れるかどうかのポイントとなる年収の基準を説明します。

扶養と年収“○○万円の壁”

主婦(夫)スタッフが配偶者の扶養内で働くにあたって、特に大きな区切りとなるのが年収「103万」「130万」「150万」の3種類です。これらを区切りに受けられる控除の内容が変わってきます。

■ 所得税が発生する103万円の壁

給与所得者は、所得にかかる税金に関して基礎控除(48万円)と給与所得控除(55万円)の合計103万円の控除が一律で受けられることになっています。つまり、年収が103万円以下であれば、労働者本人には所得税が発生しません。これが「103万円の壁」です。

ただし労働者本人に発生する所得税の負担だけを考える場合には、年収103万円を超えても、その影響はそれほど大きくありません。というのも、年収が105万円になったとしても、かかってくる所得税はあふれた2万円分にかかる約1,000円だからです。しかし、配偶者が所属している企業から扶養手当を受けている場合、その支給の条件から外れてしまう可能性は考えられるため、少なからず世帯収入への影響はあるかもしれません。

■ 社会保険の扶養から外れる130万円の壁

年収130万円は、社会保険の扶養に関するボーダーラインです。年収130万円を超えると、労働者は配偶者の社会保険の扶養から外れて、自らが被保険者として健康保険と年金に加入する義務が発生します。被保険者となれば、病気やケガのため就業が困難になった時に傷病金手当が受けられたり、将来もらえる年金が増えたりするといったメリットがあるものの、労働者本人の手取り収入は減ってしまうため、年収130万円を超えて働くかどうかで悩む人は少なくありません。

なお、従業員数が501人以上の企業の場合、このボーダーラインは年収106万円となります。また、労働者が社会保険の対象になるかどうかは、年収のほか、週所定労働時間などの条件も関わってくるので、雇用主はシフトや出勤時間数の管理に注意が必要です。

■ 配偶者の税制優遇に関わる150万円の壁

150万円の壁は、労働者の配偶者に関わる税制優遇のボーダーラインです。労働者の年収が150万円以内であれば、その配偶者は「配偶者控除」もしくは「配偶者特別控除」が受けられます。これにより38万円の所得控除が受けられるため、配偶者は税負担を軽減でき、世帯収入を減らさず済むのです。

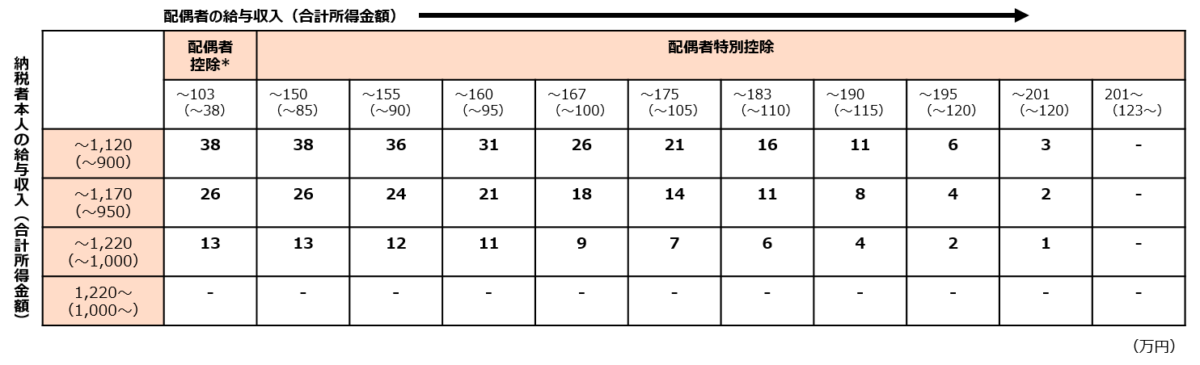

なお配偶者の年収が1,220万円以下であれば、労働者の年収が150万円を超えてしまっても、年収201万円までは「配偶者特別控除」が適用され、以下の表が示す通りの控除が受けられることになっています。

出典:財務省ウェブサイト「平成29年度 税制改正」を加工

出典:財務省ウェブサイト「平成29年度 税制改正」を加工

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei17/01.htm

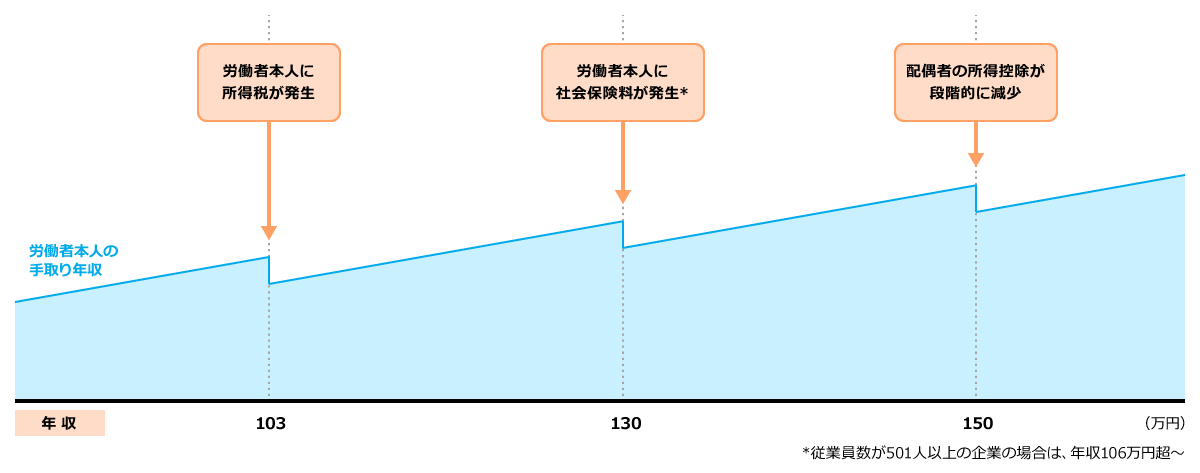

ここまで紹介した3つのボーダーラインをまとめると、以下の図のようになります(従業員数が500人以下の企業の場合)。

図からわかるように、パート・アルバイトスタッフが「扶養の範囲内」で働くには年収「103万・130万・150万」(従業員数501人以上の企業の場合は年収「103万・106万・150万」)が、大きな区切りとなります。

とりわけ年収130万円(従業員数501人以上の企業の場合は106万円)を超えると、社会保険料の支払いが発生するため、労働者の手取り収入が大きく減ってしまいます。そのため、特にこのボーダーラインを意識している労働者は多いようです。

雇用主が押さえておきたい6つのポイント

税制や社会保険に関しては、細かい制度の変更が頻繁に行われることもあって、最新の内容を理解せず、採用を行っている雇用主も少なくありません。時には労働者の方が制度に詳しくトラブルになることもあります。ここでは雇用主が勘違いしやすいポイントや、契約時に気を付けたいことを、実例と合わせて紹介します。

① 「年収」に含まれる費用を把握する

先に述べた通り、扶養に入れるかどうかは、労働者本人の年収に関わります。そのため雇用主は労働者に支払う費用について、何が年収に含まれるのかを把握しておくことが必要です。この際、交通費や賞与などについては、所得税や住民税に関する税制上の扶養と、健康保険や年金に関する社会保険上の扶養で扱いが変わるため注意が必要です。

税制上の扶養の場合、交通費は通勤距離または通勤手段により月15万円までは非課税となるため、年収には含まれません。そのため給与が年収103万円を超えなければ、労働者本人に所得税は発生しません。一方、社会保険上の扶養の場合、交通費や賞与なども労働に対する対価として年収に含まれることになっています。扶養の種類によって年収の捉え方が異なるため、トラブルにつながりやすく注意が必要です。

<実例>

事業所が複数ある企業において、雇用主は事業所間の移動に必要な交通費を、主婦のパート・アルバイトスタッフに月額1万円支払っていた。しかし、交通費は年収に含めない計算で、年収130万円に収まるようにシフトを管理していたため、パート・アルバイトスタッフの年収が130万円を超えてしまった。結果、パート・アルバイトスタッフは配偶者の社会保険の扶養から外れ、本人に社会保険料の負担が発生し、トラブルになった。

② 給与の上限金額は、「年収」ではなく「月額」で管理する

扶養の範囲内で働いてもらうために、年収を気にしてシフトを管理している雇用主が多いですが、できれば月額の給料でシフトを管理することをオススメします。というのも年収で管理する場合、月ごとの労働時間にバラつきが生じやすく、気づかないうちに年収を超過していることがあるためです。具体的には社会保険上の扶養を受けるには、従業員500人以下の企業では月額10万8300円、従業員501人以上の企業で月額8万8000円を目安にシフトを管理しましょう。

<実例>

年収130万円を超えないよう主婦のパート・アルバイトスタッフのシフトを管理していたが、繁忙期は普段より多くシフトに入ってもらった。その結果、予定より早く130万円に達しそうになり、以降はシフトに入ってもらえなくなってしまった。

③ 労働者が社会保険の加入対象となるかどうか確認する

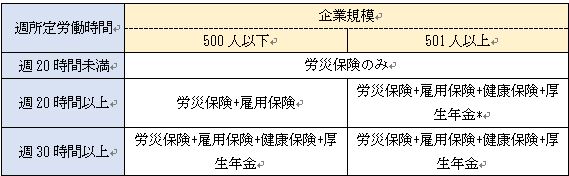

先に述べたように、パート・アルバイトスタッフが社会保険の加入対象となるかどうかは、年収だけでなく、企業の従業員数や労働時間などにも関わります。例えば時給が高いスタッフの場合、年収の条件は満たしても、規定の労働時間に達していないことで、社会保険には加入できないケースがあります。そうなるとそのスタッフは個人で国民健康保険と国民年金に加入しなければならなくなるため、雇用主との間でトラブルになることも考えられます。以下の表を参考に、労働者が加入対象となる社会保険の種類を確認しておきましょう。

*「雇用期間が1年以上見込まれること」、「賃金の月額が8.8万円以上であること」、「学生でないこと」のすべてを満たす場合

<実例>

中小企業で、時給1500円でパートスタッフを雇っていたが、年収130万円を超えそうだったので、会社の社会保険に入るよう案内するつもりだった。ところが、改めて労働時間を確認したところ週の労働時間が30時間に満たなかったため、自社の社会保険には入れないことが判明。結局、個人で国民健康保険と国民年金に加入せざるを得なくなり、トラブルになった。

④ 面接時に労働者の希望の働き方を確認する

労働者との面接や契約時には、どのような働き方を望んでいるのかヒアリングを行い、ミスマッチが起こらないようにすることが大切です。この時の話合いが不十分だったために、労働者が希望の働き方ができず、退職するケースは少なくありません。企業にとっても求人のための広告費、教育費などの費用が無駄になってしまいます。しっかりとヒアリングを行った上で、決定事項を明記した労働条件通知書や雇用契約書を作成しましょう。

⑤ 定期的に面談を実施し、労働者の希望や状況を確認する

パート・アルバイトスタッフから「もっと働きたい」と言われた場合に、扶養の範囲を出てもいいのか、職場の社会保険に入るためにはどのくらい働くことが必要かなど、個々の状況にあわせてアドバイスすることが必要です。労働者本人が配偶者や親の希望を理解できていない場合もあるので気を付けましょう。

⑥ わからないことやトラブルになりそうな時には専門家へ相談する

税制や社会保険に関しては、細かい制度内容の変更が頻繁に行われています。わかりづらい場合やトラブルになりそうな場合は曖昧にせず、専門家へ相談しましょう。社会保険については地域の年金事務所へ相談してください。また2020年度に限り、地域の社労士に無料で相談できる「働き方改革推進支援センター」が各都道府県に設けられているので、必要に応じて活用してください。※1

まとめ

近年は有期契約で働く労働者の処遇向上を目的としたキャリアアップ助成金の拡充など、非正規雇用労働者が働きやすい環境作りのための制度が設けられています。雇用主は、労働者一人ひとりが週にどれくらいの勤務を希望しているのか、また、社会保険や税制について、扶養者と話はできているのかなどを確認した上で、シフト管理などをより一層注意して行うことが大切です。

※1厚労省HP働き方改革推進センター

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000198331.html

<取材協力・監修>

溝手社会保険労務士事務所

社会保険労務士 溝手 康暖(みぞて やすはる)氏

https://moshparty26.wixsite.com/mizotesroffice