いくつかのバイトを掛け持ちしたり、多めにシフトに入れてもらったり、アルバイトでは頑張って収入を増やすことも可能です。

しかし、アルバイトにもいわゆる「年収の壁」があり、所得によっては本人および扶養している納税者(親など)の手取り収入が減る場合もあることを知っておきましょう。

そこで本記事では、103万円の壁を始め、様々な「壁」について解説していきます。

働き損にならないためにはいくら稼ぐのがいいか考えていきましょう。

アルバイトにも所得税がかかる?

アルバイト収入は「給与所得」に該当し、一般的に給与(アルバイト料)からは税金が天引きされます。

これを源泉徴収といい、その月の給与の額(社会保険料控除後の額)が8万8,000円を越えれば給与の支払者は源泉徴収しなければならないことになっています*1_1。

時給制のアルバイトの場合、1カ月に働いた時間数によって月々の給与額が変わる場合もありますから、給与額が8万8,000円未満で源泉徴収されていない月もあります。

源泉徴収される所得税の金額は、家族を扶養しているかどうか、何人扶養しているかなどによって決められています。

アルバイトの「年収の壁」とは?金額は?

月給が8万8,000円を越えれば所得税が引かれることを説明しましたが、実は所得税がかかるかどうかは本来、年単位(1月1日~12月31日まで)で計算されます。

そのため年の最初と最後で扶養する家族の人数が変わるなど、天引きされた税金額に過不足が生じることもあります。

このような過不足がないかどうかを確かめるために、各年の年末にその年の正確な所得税額を計算し直すことになっており、これを「年末調整」といいます。

年末時点で同じアルバイト先に勤めていない場合には確定申告をすることも可能です。

こうすることで、天引きされた所得税に過分があれば還付されます。

そこで知っておきたいのが「年収の壁」です。

これは、一般的に「所得税がかかるかどうか」のラインのことを表しますが、ほかにも「配偶者の扶養に入れるかどうか」という意味もあります。

この壁を越えると所得税がかかったり、扶養から外れることになり、手取り収入が減る場合があります。

なお、扶養には「税金の扶養」と「社会保険の扶養」があります。

・税金の扶養

一定所得額以下の配偶者または子ども、親などを扶養することで、扶養している人の所得から配偶者控除または扶養控除を差し引くことができること。

結果的に扶養している人の税金が少なくなります。

・社会保険の扶養

一定所得額以下の配偶者または子ども、親などを自分の健康保険(配偶者の場合は公的年金も)に入れることができること。

扶養されている人は、自分で健康保険料(配偶者の場合は国民年金保険料も)を支払わなくても被保険者になれます。

どちらの場合も、「一定所得額以下」という条件がありますが、これがいわゆる年収の壁です。

「税金」と「社会保険」ではそれぞれ壁となる金額が異なります。

アルバイトの税金の壁は103万円?130万円?

ひとくちに「税金の壁」といっても実は壁となる金額はいろいろ。

税金には所得税以外に住民税もあり、それぞれ壁となる金額が異なります。

また、アルバイトやパートで働く本人がこれらの税金を払うかどうかのラインとなる壁のことを言うこともあれば、アルバイトやパートで働く家族を扶養する人の税負担が増えるかどうか(扶養控除を受けられるかどうか)という壁を示すこともあります。

そこで、アルバイトをする人が覚えておきたいのは、100万円、103万円および130万円の3つの金額。

それぞれの金額がどういう壁であるかも知っておきましょう。

・100万円の壁

アルバイトで働く人に「住民税(所得割部分)」がかかるかどうかという金額の目安。

年収100万円を越えれば住民税(所得割部分)がかかります。

自治体によっては収入に関係なく課税される均等割というのもありますから、年収100万円以下でも住民税がかかる場合もあります。

しかしながら未成年者の場合は、年収204万4,000円未満であれば住民税はかかりません*2。

また、成人であっても学生の場合には自治体で手続きをすることで勤労学生控除が適用され、住民税が減免されます。

・103万円の壁

アルバイトで働く人(学生アルバイトを除く)に「所得税」がかかるかどうかという金額。

給与所得者の場合、給与所得控除55万円と基礎控除48万円を年収から差し引くことができるため、年収が103万円であれば差引きゼロとなります(103万円-55万円-48万円=0)。

そのため、年収103万円までは所得税がかからず、103万円を越えれば所得税がかかります。

ただし、国民年金保険料を払っているなど、他に適用される所得控除があれば課税されない場合もあります。

また、103万円は税金の扶養から外れ、扶養する配偶者や親の税金が上がる金額でもあります。

・130万円の壁

本人が「所得税」を払うかどうかの壁は、フリーターや主婦(夫)など場合は103万円が壁ですが、学生アルバイトの場合は130万円になります。

学生の場合、先に説明した給与所得控除55万円と基礎控除48万円以外に「勤労学生控除」として27万円を年収から差し引くことができます*3。

そのため、年収が130万円であれば差引きゼロとなります(130万円-55万円-48万円-27万円=0)。

税金の壁を越えるとどれだけ税負担が違う?具体例で見てみよう

できればかかる税金を抑え、少しでも手取り収入を増やしたいと思う人は多いでしょう。ここでは所得税の額が具体的にどう変わるのか、103万円、120万円、135万円の3つの年収で見てみましょう。

計算の条件は次のとおりとします。

・本人の収入は、アルバイト収入のみ

・本人の年齢は19歳(親の扶養に入っている)

・親の所得税率は10%

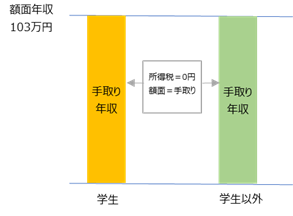

筆者作図

先に見たように、年収103万円の場合には所得税額はゼロとなります。

手取り年収は103万円です。

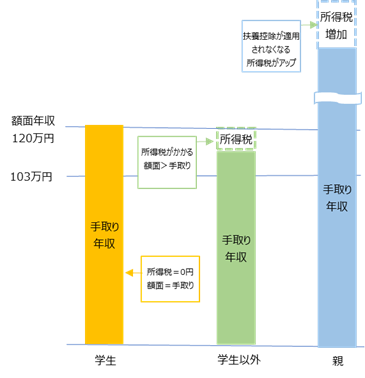

例2:年収120万円

本人が学生

先に見たように所得税額はゼロとなります。

手取り年収は120万円です。

本人がフリーターなど、学生以外

「120万円-55万円(給与所得控除)-48万円(基礎控除)=17万円(課税所得)」となり、17万円に対して税金がかかります。この場合の税率は5%*4ですから、所得税は8,500円です。

手取り年収は119万1,500円となります。

親

本来であれば特定扶養親族として63万円*5を所得から差し引くことができていましたが、扶養控除が適用されず、この分課税所得が増えます。所得税率が10%の場合なら、6万3,000円の所得税が増えます。

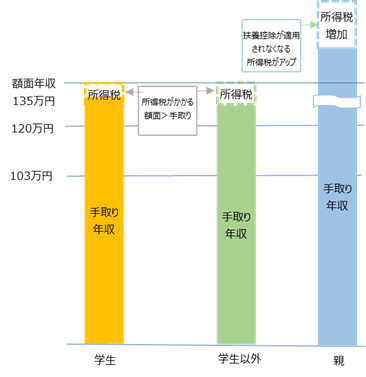

例3:年収135万円

本人が学生

「135万円-55万円(給与所得控除)-48万円(基礎控除)-27万円(勤労学生控除)=5万円(課税所得)」となり、5万円に対して税金がかかります。この場合の税率は5%*4ですから、所得税は2,500円です。

手取り年収は134万7,500円となります。

本人がフリーターなど、学生以外

「135万円-55万円(給与所得控除)-48万円(基礎控除)=32万円(課税所得)」となり、32万円に対して税金がかかります。この場合の税率は5%*4ですから、所得税は1万6,000円です。

手取り年収は133万4,000円となります。

親

年収120万円の場合と同様です。

社会保険の壁も考えながら自分にとってベストな年収ラインを見つけよう

今回の例のケースを見て、所得税が少しかかってもしっかり働いて稼ぎたいと思った人もいるかもしれません。しかし、年収額によっては親の所得税が上がることになりますから親子で話し合ってみるのもいいでしょう。

なお、前述したように年収の壁には社会保険の壁というのもあります。

この壁は130万円となっており、アルバイト年収が130万円を越えると社会保険の扶養から外れ、自分で国民健康保険料を払わなければならなくなります。

金額は自治体により異なりますので、しっかり稼ぎたいと思う人は居住地の市町村役場で確認してみるといいでしょう。

なお、今回は19歳の例でしたが、20歳からは国民年金保険料を払わなくてはいけません。学生の場合は「学生納付特例制度」というのがありますが、フリーターなどの場合はその適用がありません。

なお、学生納付特例制度が適用となるのは前年所得が「128万円+(扶養親族等の数×38万円)」(令和3年度の額)が目安です*6。

税金を払ってもより稼ぎたいか、税金も社会保険料も負担しないように収入を抑えたいかなど、考え方はさまざまです。

いくら稼ぐべきという正解はありませんから、今回説明した税金や社会保険料のかかり方を参考にして、自分にとってのベストな年収目安を目指してアルバイトに努めるようにしてください。

*1:国税庁「令和3年分源泉徴収税額表」

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2020/data/all.pdf

*2:福岡市「学生でも市県民税は課税されますか?」

https://www.city.fukuoka.lg.jp/zaisei/zeisei/qa/FAQ3862.html

*3:国税庁「勤労学生控除」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1175.htm

*4:国税庁「所得税の税率」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

*5:国税庁「扶養控除」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

*6:日本年金機構「学生納付特例制度のポイント(令和3年度版)」

https://www.nenkin.go.jp/service/pamphlet/seido-shikumi.files/LN15.pdf

續 恵美子

ファイナンシャルプランナー(CFP®)

生命保険会社で15年働いた後、FPとしての独立を夢みて退職。その矢先に縁あり南フランスに住むことに――。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。生きるうえで大切な夢とお金のことを伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

この記事を読んだ人におすすめ!

・雇用主も把握すべき「103万・130万・150万」の壁

https://nalevi.mynavi.jp/legal-data/legal_system/7798/・主婦(夫)採用。 雇用主が知っておくべき、年収「103万・130万・150万」の壁とは?

https://nalevi.mynavi.jp/legal-data/attribute/10606/

マイナビバイト掲載のご依頼や採用に関するお悩み、お気軽にご連絡ください!

「マイナビバイトの掲載料金が知りたい」「掲載の流れを知りたい」とお考えの採用担当者様は、ぜひ以下よりお問い合わせください。

マイナビバイトでは、求人掲載をお考えの方だけでなく、アルバイト・パート採用に関するお悩みをお持ちの方からのご相談も歓迎しております。私たちは、応募から採用・定着までをしっかり伴走し、貴社の課題解決に寄り添います。

マイナビバイトに問い合わせる(無料)

電話番号:0120-887-515(受付時間 9:30~18:00)

さらに、料金表・サービスの概要・掲載プラン・機能紹介などを詳しくまとめたサービス資料もご用意しています。

「まずは資料を見てみたい」という方は、下記リンクから無料でダウンロードいただけます。

マイナビバイトは、貴社の採用活動を全力でサポートいたします。ぜひこの機会にお問い合わせください。